事業活動を行う場合、事業に必要な設備について自己資金で買いそろえるのではなく、リースをすることがあると思います。一度で買いそろえようと思ったら、資金面で大変ですし、専門業者から修理等のメンテナンスも受けれるので、リースを活用している方は結構いらっしゃるかと思います。ここでは、その税務上の処理について簡単にお話します。

処理方法は二つ

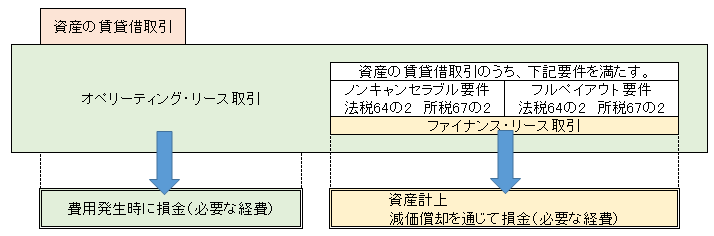

結論から言うと、処理方法は二つです。

一つは、賃借料の発生時に、損金(必要な経費)となる場合。もう一つは、資産計上し、減価償却を通じて損金(必要な経費)となる場合の二つです。

では、どういう場合は、賃借料の発生時に損金(必要な経費)として処理し、どういう場合、資産計上し、減価償却を通じて損金(必要な経費)として処理するのでしょうか?

資産計上し、減価償却を通じて損金(必要な経費)として処理する場合

税務上の処理は、税法で決められている要件を満たすものについては、資産計上し、減価償却を通じて損金(必要な経費)として処理します。

それ以外は、賃借料の発生時に、損金(必要な経費)となります。

税法の要件

要件は主として二つあります。

ノン・キャンセラブル要件

要件の一つは、いわゆる『ノン・キャンセラブル要件』です。これは、『賃貸借に係る契約が、賃貸借期間の中途において解除することができない契約』であること、と、『これに準ずる契約』を指します。

これに準ずる契約とは、例えば、中途解約できるけど、未経過期間に対応するリース料の全額を支払うこととされているもの、をイメージしてください。要は、実質解約不可みたいな状況です。

フル・ペイアウト要件

もう一つの要件は、いわゆる『フル・ペイアウト要件』です。これは、リースする機器等を使用することに生じる収益等を借主が実質的に収受し、機器等の使用に伴って生ずる費用を実質的に借主が負担すべきこととされていることを言います。

なお、機器等の使用に伴って生ずる費用を実質的に負担すべきこととされている、とは、その機器等の取得のために通常要する価額のおおむね90%超える金額をリース料で支払う場合を指します。

なぜ、要件を満たすと資産計上

『ノン・キャンセラブル』、『フル・ペイアウト』の要件を満たすと、資産を買った状態と同じ状態となります。

リースする機器等の通常要する90%超をリース料として支払う契約をし、リース期間中、その契約は解除は出来ない(あるいは、解除する場合は、未経過期間分のリース料を払う)という契約は、自身で資産を購入し、分割で払っている状況と概ね同様の状態ですね。

よって、資産計上し、減価償却を通じて損金(必要な経費)となるのです。

なお、会計基準の要件と税務上の要件は、概ね同じで、『ノン・キャンセラブル』、『フル・ペイアウト』となるリース(=ファイナンス・リース取引)は、資産計上し、減価償却を通じて、期間損益を計算することになります。

まとめ

コメント