減価償却資産の費用化については、原則的な費用化の方法と、取得価額が一定金額以下の場合には特例的な費用化の方法があります。そして、特例的な方法で費用化したものが、償却資産税の対象となるのか?については、迷うところです。

毎年1月の末日は、償却資産税(地方税)の申告期限ですが、その際に誤って申告し、余計な税金を納付することのないようにブログに纏めました。ご参照ください。

特例的な取扱いができる減価償却資産

特例的な取扱いが出来る減価償却資産は、次の通りとなります。

- 10万円未満(使用可能期間1年未満)の減価償却資

- 20万円未満の減価償却資産(以下「一括償却資産」と表記します。)

- 30万円未満の減価償却資産(以下「少額減価償却資産」と表記します。)

なお、特例的な取扱いの内容については、下記ブログをご参照ください。

償却資産税の対象となるか?

10万円未満(使用可能期間1年未満)

償却資産税の対象とならない

10万円未満(使用可能期間1年未満)の減価償却資産については、国税である所得税や法人税では一度に費用化することになっています。そして、償却資産税上もその対象とはなりません。

一度に費用化され、貸借対照表上にも、その資産の計上はされませんので、この資産について、わざわざ償却資産税の対象に加えてしまうことはないと思いますが、計上してしまうと余計な税金を納付することになりますので、一応ご確認下さい。

余談ですが・・・

国税の規定は、10万円未満(使用可能期間1年未満)の減価償却資産は、複数年に渡り費用化するか、それとも一度に費用化するかについて、事業者の選択に任されているのではなく、一度に費用化する法律になっています。(所税138条、法税133条)

一括償却資産

償却資産税の対象とならない

取得価額が20万円であるものについて、国税である所得税や法人税で、業務の用に供した年以後3年間の各年の費用の額とする方法を選択したときは、取得価額を3で割った金額が、業務の用に供した年以後3年間の各年の費用となります。

一括償却資産については、3年で均等按分されるので、貸借対照表には計上されます。貸借対照表に計上されるので、償却資産税の対象になりそうですが、償却資産税の対象外となります。

一括償却資産

一括償却資産は、取得価額が20万円である複数の減価償却資産をヒト纏めにして費用化するものです。

例えば、18万円のA減価償却資産、16万円のB減価償却資産、11万円のC減価償却資産を、ある一つの事業年度に購入し、その事業年度で事業の用に供したら、この20万円未満のA・B・C、3つの減価償却資産を一括して、合計額45万円を一括償却資産の取得額として、3年間で均等に費用化していくものです。

なお、10万円未満の減価償却資産は、即費用化する法律になっていますので、一括償却資産の対象となる減価償却資産は、10万円以上20万円未満の減価償却資産となります。

少額減価償却資産

償却資産税の対象となる

青色申告書を提出する中小事業者が取得した減価償却資産で、その取得価額が30万円未満であるものについては、業務の用に供した年に一括して費用とすることができます。従いまして、この方法を選択した場合、貸借対照表には、少額の減価償却資産は計上されません。貸借対照表には計上されませんが、償却資産税の対象となります。

10万円未満(使用可能期間1年未満)の減価償却資産も、一括償却資産も償却資産税の対象にはなりませんので、少額減価償却資産も償却資産税の対象とならない、と勘違いしてしまいそうですが、対象となりますので、注意が必要です。

まとめ

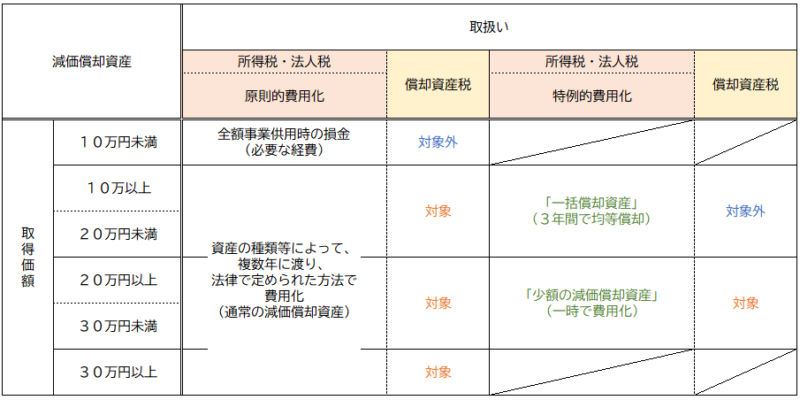

以上を図でまとめると、次のような表になります。

終わりに:償却資産税を抑えたいなら一括償却資産を活用すべし(節税)

減価償却資産の費用化は、原則的方法を適用しても、特例的方法を適用しても、取得価額が費用化されます。

所得の多寡にもよりますが、例年の所得金額が税率に影響しない程度であれば、10万円以上20万円未満の減価償却資産については、一括償却資産として処理した方が、償却資産税は課税されないこととなりますので、納付する税額は減少します。

コメント