この時期に、よくご質問を頂く事項として、「自宅を売却したけど、どうやって税金計算するの?」というご質問があります。

よく聞かれるので、基本的な部分をブログに纏めておきたいと思います。

税金の計算方法

税金の計算においては、自宅を売却したことによって、利益が生じたかどうかの計算を行い、利益が生じた場合には、その利益に対して税率を掛けて、自宅の売却に係る税金を算出します。

なお、自宅を売却したことによって生じた利益は、「課税譲渡所得の金額」と言います。

課税譲渡所得金額の計算

課税譲渡所得の金額は、以下の算式により求めます。

➀譲渡価額

譲渡価額は、売却価額になります。

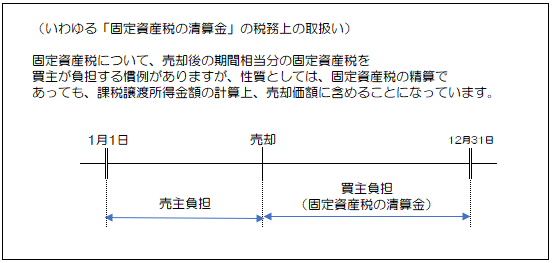

なお、固定資産税の清算金を買主様より受け取られている場合、その清算金も売却価額に含まれます。固定資産税は、1/1現在の固定資産の所有者に対して1年度分課税されますが、売却によって所有者が変更するため、売却以後の固定資産税相当額を買主が清算金として負担する場合があります。しかし、この金銭のやり取りは、慣例であり、税務上は、売却代金として取り扱うこととなっています。

(参考)未経過固定資産税等に相当する額の支払を受けた場合/国税庁

②取得費(居住用土地・建物の場合)

付随費用

取得費には、購入代金に不動産取得税等の税金、仲介業者がいた場合は仲介手数料等の費用を加えた金額になります。参考→(No.3252 取得費となるもの/国税庁)

減価償却

なお、建物については、購入代金に各種費用を加えた金額から減価償却費を控除して、取得費を算出します。減価償却費とは、使用や経年に伴う建物価値の減少費のことを言います(土地は、減価償却しません。)。購入代金から各種経費を加えた金額から減価償却費を控除して、売却時点での建物の価値的なものが算出されます。

減価償却費の計算については、下記の算式で計算します。

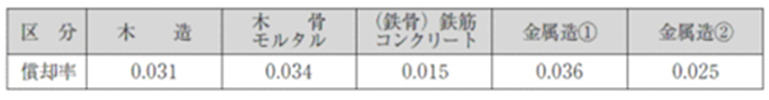

償却率は、建物の区分により下記の通りです。区分については、登記簿の記載を参考に決めることになります。

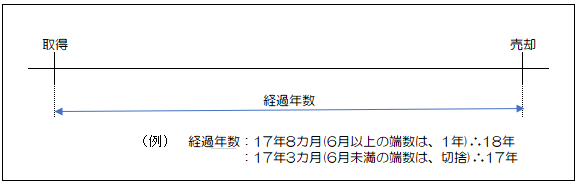

経過年数とは、取得した日から売却した日までの期間をいいます。なお、6月以上の端数は1年とし、6か月未満の端数は切り捨てます。

③譲渡費用

譲渡費用は、土地や建物を売却するために直接要した費用です。例えば、不動産会社の仲介手数料等があげられます。参考→(No.3255 譲渡費用となるもの)

譲渡価額 - (取得費 + 譲渡費用 )の計算結果が

0円(又はマイナス)のとき

譲渡価額 - (取得費 + 譲渡費用 )が0円(又はマイナス)のときは、所得(≒儲け)が生じていませんので、税金は生じませんし、また、その土地・建物の譲渡につき申告書を提出する必要はありません(一定の特典を受ける場合を除く)。

プラスのとき

プラスの時は、所得(≒儲け)が生じていますので、確定申告書を提出し、儲けに所得税率を乗じて計算した税金を納付する必要があります。

なお、所得(≒儲け)が生じた場合(プラスになった場合)において、一定の要件を満たすときは、特別控除を課税譲渡所得金額から差し引くことが出来ます。特別控除を課税譲渡所得金額から差し引くことによって課税される所得金額が0円(=納税額0円)になる場合もありますが、特別控除の適用を受ける場合には、一定の資料を添付した確定申告書の提出が必要となります。参考→(No.3223 譲渡所得の特別控除の種類/国税庁)

税率

土地や建物の譲渡による所得は、給与所得など他の所得と合算せず、土地と建物の譲渡による所得だけで税金を計算して納付する制度(分離課税制度)が採用しています。

税金は、最終的な生じた課税譲渡所得金額に、所有期間に応じて次の税率が適用されます。

所有期間が長期の場合:20.315%(所得税+復興特別所得税:15.315%+住民税:5%)

所有期間が短期の場合:39.63%(所得税+復興特別所得税:30.63%+住民税:9%)

なお、長期と短期は、譲渡した年の1月1日現在で所有期間が5年を超える場合が「長期」、譲渡した年の1月1日現在で所有期間が5年以下の場合は「短期」となります。買った日から売った日の期間で判定するのではないので、注意が必要です。参考→(No.1440 譲渡所得(土地や建物を譲渡したとき))

終わりに

自宅を売却した時の、税金の計算方法について、原則的な部分を、簡単にまとめました。

なお、自宅を売却した場合には、様々な特別控除等税務上のメリットを活用できる場合もあります。

コメント