年末になると、ふるさと納税の限度額に関する質問を受けます(妻を含む-笑-)。

この時期くらいしかふるさと納税に触れることはなく、毎年、調べるのに時間がかかってしまうので、ブログに纏めておきたいと思います。

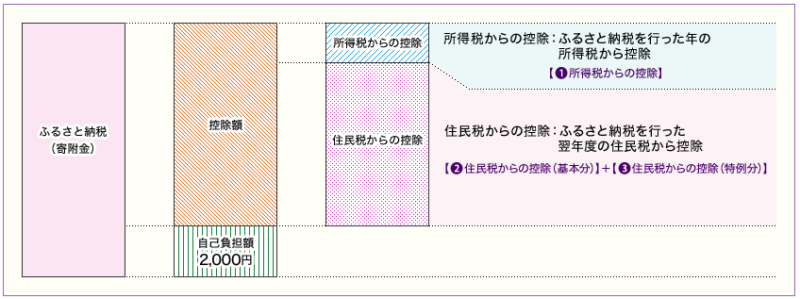

控除の概要

ふるさと納税は、税金の取扱いとしては、都道府県に対する寄付金に該当します。

都道府県に対する寄付金に該当するふるさと納税は、税金の取扱い上、「寄付金控除」というものの対象となり、都道府県に対する寄付が、税額の減少につながります。

控除される金額の計算

ふるさと納税によって減少する税額は、原則的には、[所得税]と[住民税]になります。

所得税からの減少額

所得税の計算

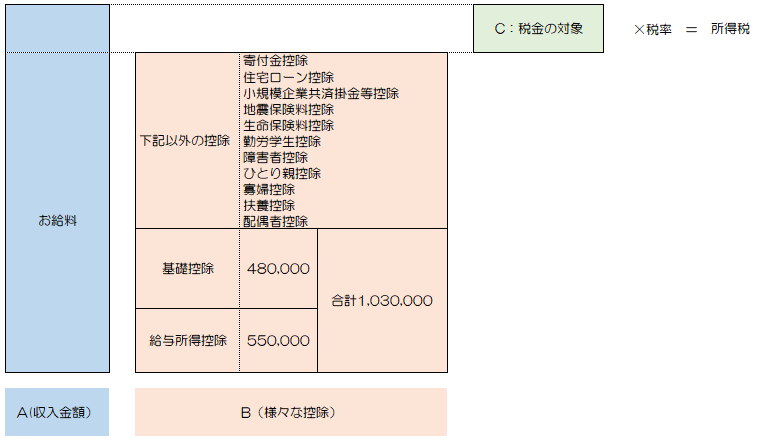

所得税は、総所得金額から様々な控除を差引き、差し引いたものに税率を乗じて計算した金額が所得税額となります。

サラリーマンであれば、Aの収入金額から、Bの様々な控除を差し引き、Cの税金の対象となる金額に税率を掛けて、所得税額を計算することになります。

従いまして、Bの様々な控除が多いほど、税額は減少することになるのですが、ふるさと納税は、このBの様々な控除の一つになります。

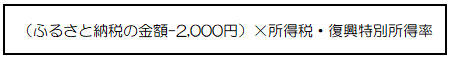

ふるさと納税による減少額

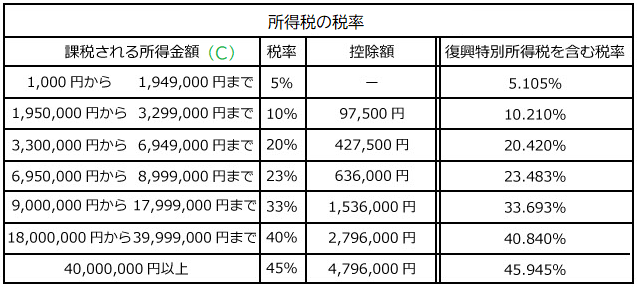

ふるさと納税による所得税の減少額は、ふるさと納税の金額から2,000円を差し引いた金額に所得税率(下記税率表参照)を掛けた金額になります。

なお、ふるさと納税の金額には限度(総所得金額等の40%)があります。

住民税からの減少額

ふるさと納税による住民税の減少額は、(基本分)と(特例分)を合算した金額になります。

住民税の計算

住民税も、所得税同様に総所得金額から様々な控除を差引き、差し引いたものに税率を乗じて計算した金額となります。ただし、所得税と異なり、税率は、一律10%です。

なお、住民税と言うのは、(都道府県民税)と(市町村民税)を合わせたものをいい、都道府県民税4%、市町村民税6%(政令指定都市は、都道府県民税2%、市町村民税8%)の合計で10%の税率となっています。

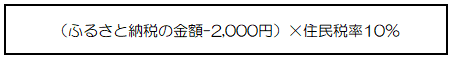

基本分の計算

(基本分)は、所得税の減少額の計算と同様に、ふるさと納税の金額から2,000円を差し引いた金額に住民税の税率10%を掛けた金額になります。

なお、ふるさと納税の金額には限度(総所得金額等の30%)があります。

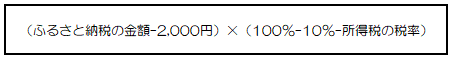

特例分の計算

次に(特例分)は、ふるさと納税の金額から2,000円を差し引いた金額に、次の算式で計算した率を掛けた計算した金額となります。なお、特例分により減額される金額は、住民税の所得割額の20%までとなっています。

ふるさと納税は、住民税の(特例分)に特徴がある

通常の寄付金控除は、(寄付金の額-2,000)に税率を乗じて計算した金額が基本形です。従いまして、寄付金の額から2,000円を引いた金額の全額が控除されません。

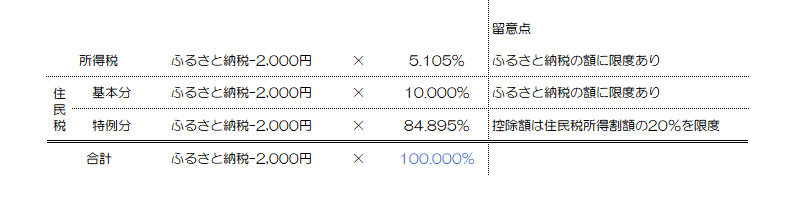

しかし、ふるさと納税の場合は、特例分があることによって、所得税と住民税(基本分)(特例分)の税率部分を足すと100%になり、寄付金の額から2,000円を控除した全額が控除の対象となります。

なお、下記の表の留意点にあるように、限度額が存在するため、その限度額を超えないようにふるさと納税の金額を設定する必要があります。

限度額については、下記ブログをご参照ください。

コメント